Gewinner und Verlierer 2023: Welche Assetklassen sollte man im Blick haben?

- 31 Januar 2023 (5 Minuten Lesezeit)

Im Überblick

- 2022 lagen fast alle Assetklassen im Minus – ein aussergewöhnliches Jahr mit massivem Risikoabbau und einem beispiellosen Einbruch des Anleihenmarktes.

- 2023 sind wir vorsichtig optimistisch. In der ersten Jahreshälfte bevorzugen wir Anleihen. Danach könnten wir wieder auf Aktien setzen, falls die Rezessionsrisiken dann in den Gewinnerwartungen berücksichtigt sind.

- Lesen Sie, welche Assetklassen wir 2023 interessant finden und welche nicht.

Lehren aus dem letzten Jahr

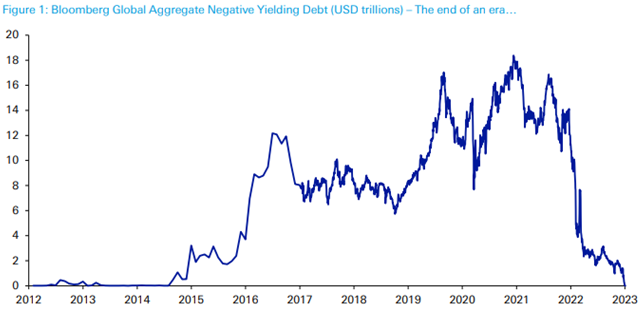

Ein Jahr wie 2022 gibt es nicht oft. Es war das schwächste Anleihenjahr seit Jahrzehnten. Ende Juni 2022 verzeichneten US-Zehnjahresanleihen den grössten Einjahresverlust seit Ende des 18. Jahrhunderts,1 und zur allgemeinen Überraschung ging das Volumen negativ verzinslicher Anleihen von 18 Billionen US-Dollar im Juli 2021 auf null zurück. Anfang Januar 2023 waren negative Renditen Vergangenheit – eine drastische Veränderung.

Quellen: Bloomberg Finance LP, Deutsche Bank, Januar 2022

Für Aktien war die erste Jahreshälfte 2022 eines der schlechtesten ersten Halbjahre seit Jahrzehnten. Der S&P 500 verlor so viel wie zuletzt 1962. Das Minus war aber nicht in allen Sektoren und Ländern gleich gross. Vor allem Technologiewerte und andere Wachstumstitel brachen ein. Europäische Aktien hielten sich insgesamt besser als amerikanische – was nur selten vorkommt.

2022 war auch ein Jahr des grossen Paradigmenwechsels. Die Korrelation zwischen den Assetklassen stieg kräftig, und die Inflation war so hoch wie lange nicht mehr.

Mit der folgenden Darstellung soll oft gezeigt werden, wie wichtig Diversifikation ist. Man sieht, dass die Erträge der Assetklassen in den meisten Jahren stark auseinanderliegen. 2022 kannten aber alle Assetklassen nur eine Richtung, mit Ausnahme von Rohstoffen.

Quelle: AXA IM, Stand 31. Dezember 2022

2023 rechnen wir aber mit einer ganz anderen Entwicklung – erstens wegen des absehbaren Endes der Zinserhöhungen in den USA (in der ersten Jahreshälfte) und in Europa (zur Jahresmitte) und zweitens wegen der voraussichtlichen leichten Rezession beiderseits des Atlantiks. Die Korrelationen werden dann stark abnehmen, sodass sich Diversifikation nach Assetklassen wieder lohnt. Ausserdem haben aktive Manager wieder die Chance auf Mehrertrag durch Einzelwertauswahl.

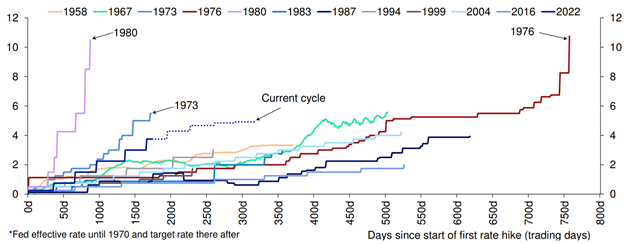

Kumulierte Zinserhöhungen der Fed in den Erhöhungszyklen seit 1958 (Prozentpunkte)

Quelle: Deutsche Bank, Stand Dezember 2022

Im ersten Halbjahr 2023 bevorzugen wir Emerging-Market-Anleihen und -Aktien, kurz laufende Credits und den Yen

Wir glauben, dass sich dieses Jahr schnell eine Menge ändern kann. Vielleicht müssen wir unsere Asset-Allokation aus dem 1. Quartal daher schon im 2. Quartal anpassen.

1. Emerging-Market-Aktien und -Anleihen

Für die Emerging Markets erwarten wir wieder mehr Wachstum. Das Ende von Null-COVID und der wirkliche Neustart der chinesischen Wirtschaft dürften gut für die Weltkonjunktur sein. Auch ist der Inflationsschock in den Emerging Markets kleiner als in den Industrieländern, weil die Teuerung hier ohnehin strukturell höher ist. In vielen Ländern rechnen wir daher 2023 mit einem Rückgang des Preisauftriebs unter die Zielwerte. Ohnehin wurden die Leitzinsen in den Emerging Markets schon früher erhöht als in den Industrieländern, und manche Notenbanken könnten schon dieses Jahr mit Zinssenkungen beginnen. Ausserdem sind die Bewertungen sehr attraktiv.

Hinzu kommt die Aussicht auf einen schwächeren US-Dollar. Emerging-Market-Länder können ihre US-Dollarschulden daher leichter zurückzahlen.

2. Kurz laufende Credits

Für unsere positive Einschätzung dieser Assetklasse gibt es zwei Gründe: den Carry, also die Bruttorendite der Anleihe, und den Kurs. Bei Redaktionsschluss boten High-Yield-Anleihen etwa 6,5% und 5-jährige eurodenominierte Investmentgrade-Anleihen 3% Rendite.2 Kurzläufer haben den Vorteil, weniger zinssensitiv zu sein, und trotz der absehbaren Rezession rechnen wir nicht mit hohen Verlusten durch Zahlungsausfälle. Ihr voraussichtlicher Anstieg ist in den Spreads schon berücksichtigt, sodass der Carry auch ausfallbereinigt interessant ist.

3. Der japanische Yen

Als einzige grosse Industrieländer-Notenbank hat die Bank of Japan die Zinsen bislang noch nicht erhöht, was dem Yen stark geschadet hat. Seit Oktober hat er extrem abgewertet und ist gegenüber dem US-Dollar auf den tiefsten Stand seit 1990 gefallen. Aber das dürfte sich dieses Jahr ändern. Die japanische Inflation steigt überraschend stark. Die Bank of Japan könnte ihre Aussenseiterposition aufgeben und die Geldpolitik allmählich straffen, zumal Notenbankchef Haruhiko Kuroda dieses Jahr abtritt. Er steht wie kein anderer für eine lockere Geldpolitik.

Weniger interessant scheinen uns zurzeit US-Aktien, europäische Aktien und der US-Dollar

1. US-Aktien

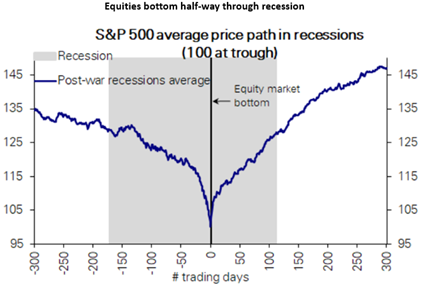

Am niedrigsten notieren Aktien meist während der Rezession – nicht zu ihrem Beginn, nicht an ihrem Ende, sondern in der Mitte (Abbildung unten). Ihren Tiefpunkt erreichen sie in der Regel auch erst nach der letzten Zinserhöhung der Fed. Beide Bedingungen sind noch nicht erfüllt: Die Rezession hat in den USA noch nicht eingesetzt, und die Inflation ist nicht leicht einzudämmen. Den Tiefpunkt des amerikanischen Aktienmarktes sehen wir wahrscheinlich erst in den nächsten Monaten.

Quelle: Deutsche Bank, Dezember 2022

Wir halten US-Aktien nach wie vor für teuer. Damit sie wieder attraktiv werden, müssen die Bewertungen weiter fallen. Zu Beginn einer Rezession gehen auch die Gewinne zurück. Die Gewinnerwartungen für 2023 sind zwar gefallen, die Unternehmensgewinne aber noch nicht.

2. Der US-Dollar

Wir rechnen damit, dass der zinssensitive US-Dollar 2023 abwertet. Schon bald dürfte die Fed ihre Zinserhöhungen beenden, während die Europäische Zentralbank die Zinsen nur noch länger anhebt. Das ist günstig für den Euro. Ausserdem könnte die Rezession in den USA zu einem Zeitpunkt einsetzen, an dem Europa vergleichsweise gut dasteht – vor allem wegen des Neustarts der chinesischen Wirtschaft und der fallenden Rohstoffpreise. Ausserdem erscheint uns der US-Dollar zurzeit teuer.

Wir werden genau auf weitere Entwicklungen achten, durch die sich diese Einschätzungen ändern könnten. Dann passen wir unsere Asset-Allokation gegebenenfalls an, um neue Alphaquellen zu nutzen.

- UXVlbGxlOiBBWEEgSU0sIERlemVtYmVyIDIwMjIu

- UXVlbGxlOiBCbG9vbWJlcmcsIFN0YW5kIDE3LiBKYW51YXIgMjAyMy4=

Rechtliche Hinweise

Die Informationen dieser Internetseite richten sich an Anleger mit Sitz in der Schweiz.

Für die unberechtigte Nutzung der Internetseite übernimmt AXA Investment Managers Schweiz AG (AXA IM) keine Haftung.

Diese Webseite dient ausschliesslich Werbe- und Informationszwecken. Die publizierten Informationen und Meinungsäusserungen werden ausschliesslich zum persönlichen Gebrauch bereitgestellt. Die in diesem Dokument von AXA IM zur Verfügung gestellten Informationen, Daten, Zahlen, Meinungen, Aussagen, Analysen, Prognose- und Simulationsdarstellungen, Konzepte sowie sonstigen Angaben beruhen auf unserem Sach- und Kenntnisstand zum Zeitpunkt der Erstellung und können jederzeit und ohne vorherige Ankündigung geändert werden.

AXA Investment Managers Schweiz AG übernimmt keine Gewährleistung (weder ausdrücklich noch stillschweigend) für Richtigkeit, Vollständigkeit und Aktualität der publizierten Informationen und Meinungsäusserungen. AXA Investment Managers Schweiz AG ist insbesondere nicht verpflichtet, nicht mehr aktuelle Informationen zu entfernen bzw. diese ausdrücklich als solche zu kennzeichnen. Soweit die in diesem Dokument enthaltenen Daten von Dritten stammen, übernimmt AXA IM für die Richtigkeit, Vollständigkeit, Aktualität und Angemessenheit dieser Daten keine Gewähr, auch wenn nur solche Daten verwendet werden, die als zuverlässig erachtet werden.

Die Angaben auf der Internetseite der AXA Investment Managers Schweiz AG stellen weder Entscheidungshilfen für wirtschaftliche, rechtliche, steuerliche oder andere Beratungsfragen dar, noch dürfen allein aufgrund dieser Angaben Anlage- oder sonstige Entscheidungen gefällt werden. Vor jeder Investitionsentscheidung sollte eine ausführliche und an der Kundensituation ausgerichtete Beratung erfolgen.

Die Wertentwicklung der Vergangenheit bietet keine Gewähr und ist kein Indikator für zukünftige Anlageergebnisse und/oder die zukünftige Wertentwicklung oder Rendite einer Anlage. Wert und Rendite einer Anlage können steigen oder fallen und werden nicht garantiert.

AXA Investment Managers Schweiz AG